年度报告 | 克而瑞资管2020年上海写字楼市场回顾与展望

发布时间:2021-06-15

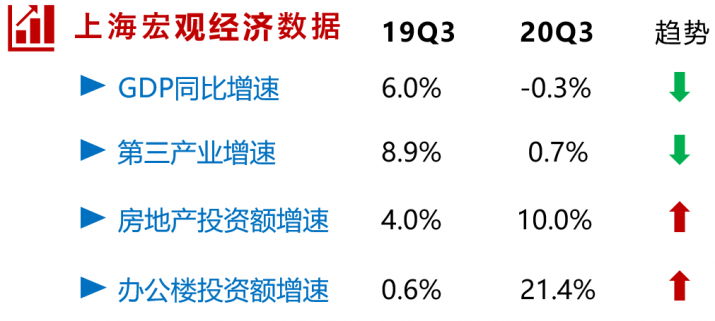

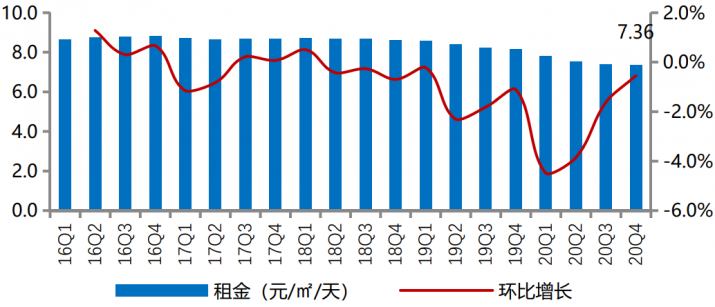

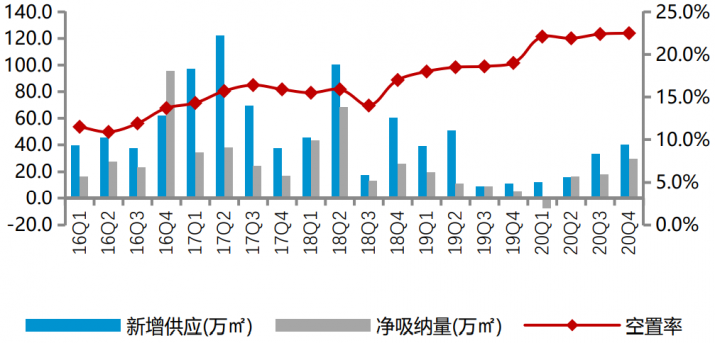

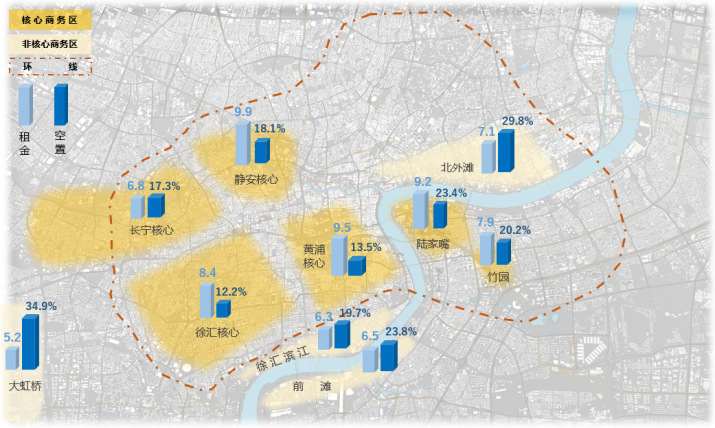

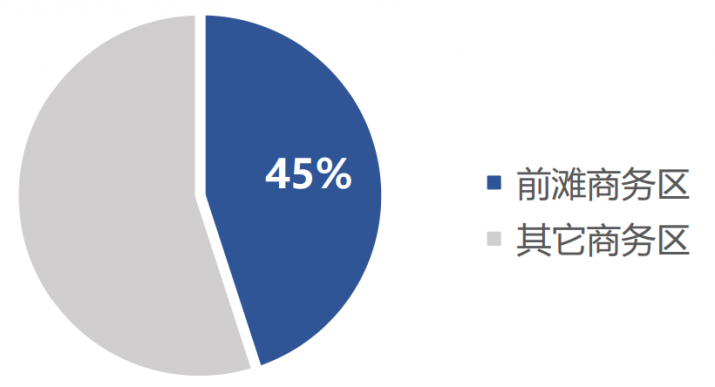

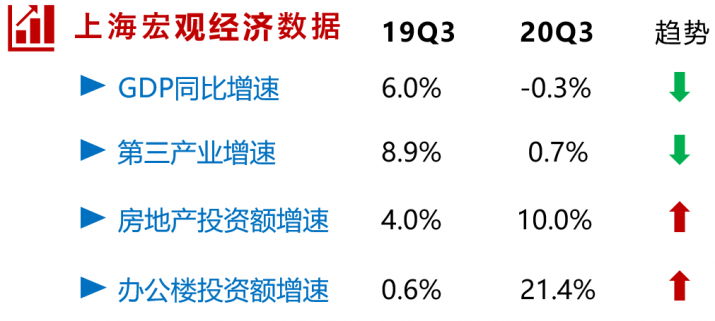

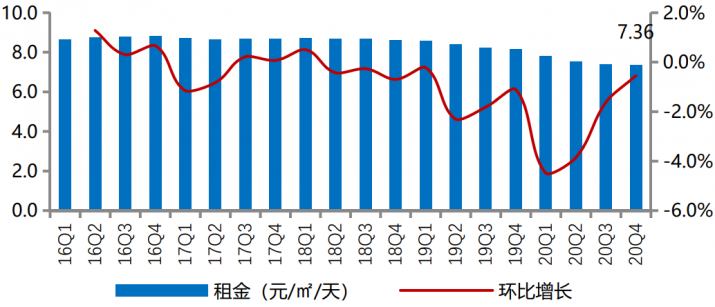

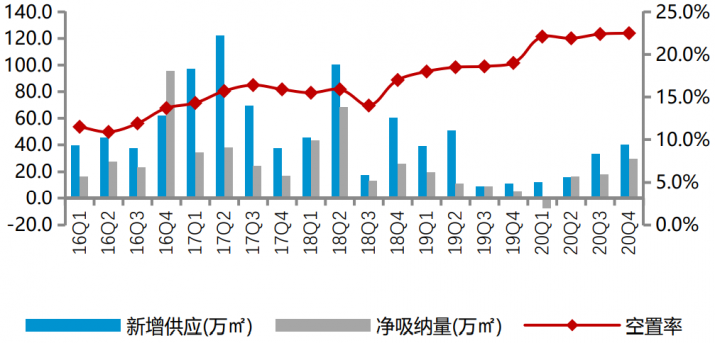

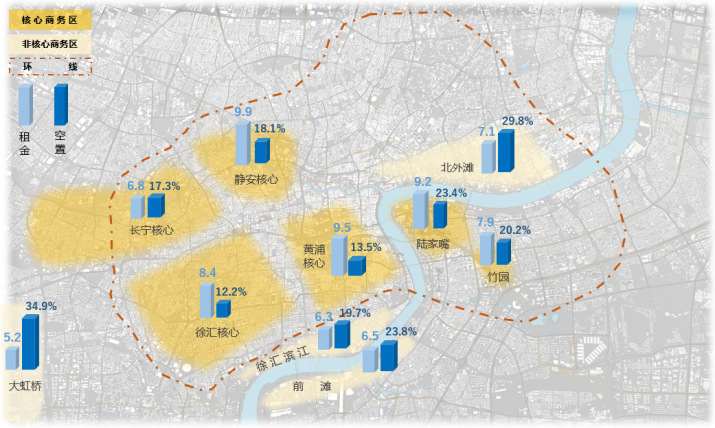

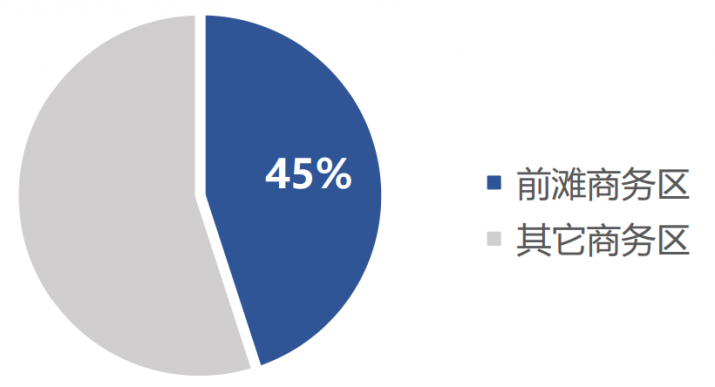

根据CAIC监测显示, 2020Q4上海写字楼出租率、租金降幅持续收窄,呈企稳趋势,净吸纳量达十个季度峰值;租金跌幅持续收窄1个百分点,全市平均租金至7.36元/㎡/天,空置率微涨至22.5%;3个新增供应项目40.2万㎡入市,租赁需求强劲,金融业领跑超级租户租赁市场需求,前滩商务区最为活跃;2020大宗交易总成交金额约716.8亿,同比下降13.7%,内资成绝对主力。本报告数据库均来自CAIC(中国房地产资管信息服务平台)点击了解。市场:受疫情和经济大环境影响,2020年全市租金和出租率为持续双降趋势,但降幅也持续收窄,至年末已呈现企稳趋势,上海办公市场的韧性在全国屈指可数;租户:20Q4单季度净吸纳量为近十个季度最高值,且20全年总净吸纳量同比19年上升26.8%,租户活跃度甚有提高,大型优质企业的整合性搬迁为主要表现;业主:突发疫情和市场环境的突变极大加速了业主方针对性措施的更迭,“花式”降租和提升成交佣金从租户方和中介方同时发力;绿色办公成为优质楼宇标配;板块:前滩为2020年上海最火的商务区,超级租户集中入驻,由陆家嘴集团主导的全球城市中央活动示范区的开发建设已见成效。年初受疫情影响,租赁市场需求减弱,业主普遍提供较大议价空间维稳出租率。年末随疫情受控,市场更加稳定,租金降幅已收窄至全年最低值;虽有不少新增供应入市,但租赁需求强劲,出租率维持稳定。2020Q4上海全市甲级写字楼平均租金环比下降 0.5% 至 7.36 元/㎡/天,跌幅收窄 1 个百分点。核心商务区甲级写字楼租金环比下跌 0.7% 至每平方米每天人民币 9.14 元,非核心商务区甲级写字楼平均租金环比下跌 2 个百分点至每平方米每天人民币 5.78 元。据 CAIC 资产数据库监测显示,随疫情基本稳定,四季度租赁需求更为强劲,全市净吸纳量约为三季度的 1.6 倍,高达 29.6 万㎡为近十个单季度净吸纳量峰值。尤其非核心商务区净吸纳量表现突出,约占全市净吸纳量的六成,但超40万㎡的新增项目位于非核心区,推使其空置率上涨至 30.4%;全市空置率则上涨0.1个百分点至 22.5% 。2020Q4上海甲级写字楼市场共迎来 3 个新增供应项目入市,总计 40.2 万㎡,分别为位于浦东前滩的地标性建筑前滩中心、徐汇滨江的阳光滨江中心-南座(改造)及星扬西岸中心一期。截止目前,本季度近40万㎡的新增供应将全市甲级写字楼市场存量推升至 1392 万㎡。疫情背景下,2020年全市过半项目延迟入市,预计仅2021年将有约 260 万㎡的项目入市,去化持续升压。▌金融业领跑超级租户行业,新兴和非核心为主力承接商务区从行业构成来看,金融业领跑超级租户租赁市场需求,多为满足企业整合性扩租/搬迁需求,有利于集中统一管理,提升公司整体形象。从超级租户商务区分布看,成交近八成位于新兴商务区和非核心商务区,其中新兴商务区约九成集中在前滩商务区,成交多为服务业(专业服务业)。据《上海浦东新区总体规划暨土地利用总体规划(2017-2035)》,世博-前滩已与陆家嘴一并列入“一主、一新、一轴、三廊、四圈”中的主城区。自2012年开始,陆家嘴集团主导前滩国际商务区的开发建设,一直致力于将其打造为全球城市中央活动区的示范区,目前来看,成果显著。据 CAIC 监测,2020年大面积(≥8000㎡)成交租户中,前滩商务区占比达 45%;其中专业服务业为其成交面积占比最大的行业。

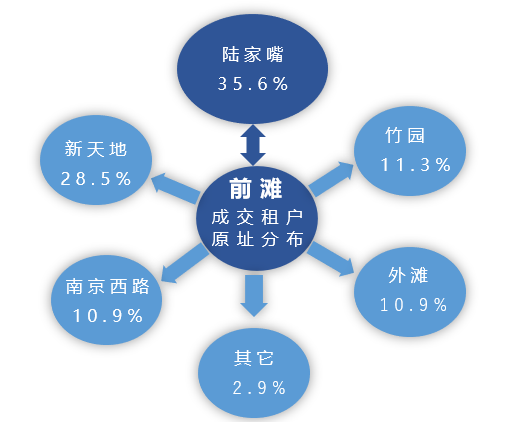

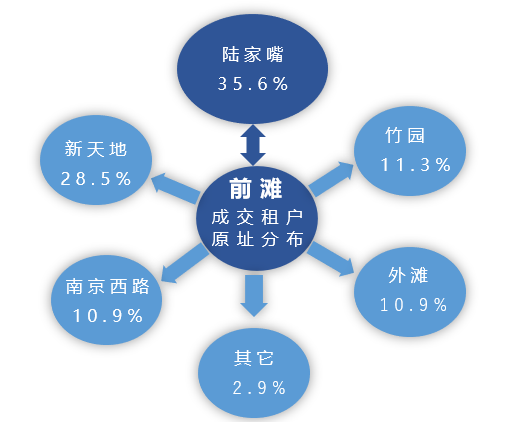

回顾2020,陆家嘴商务区依然是前滩租赁成交供应的主力,而其他商务区也被不同程度的吸附;其中,前滩总成交租赁面积中有 28.5% 来自新天地商务区的企业迁址,11.3% 来自竹园商务区;南京西路和外滩商务区一共贡献了其 22.8% 的新增成交占比。与此同时,各商务区纷纷采取措施增强优质租户粘性,竞争激烈加剧。

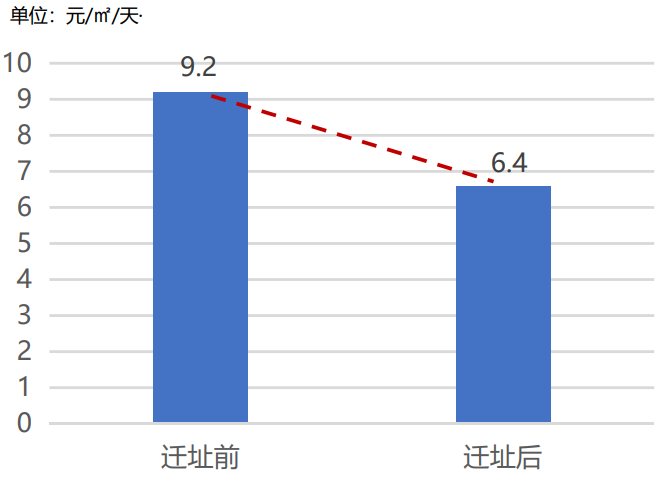

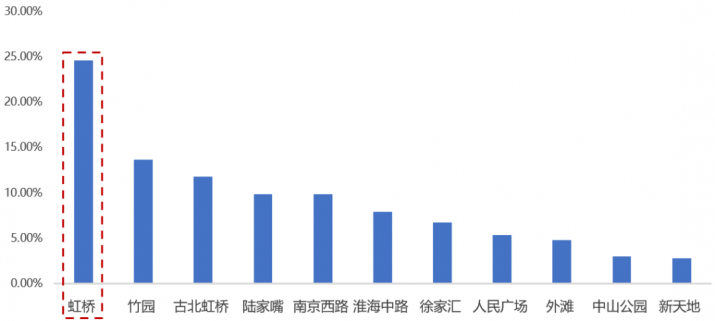

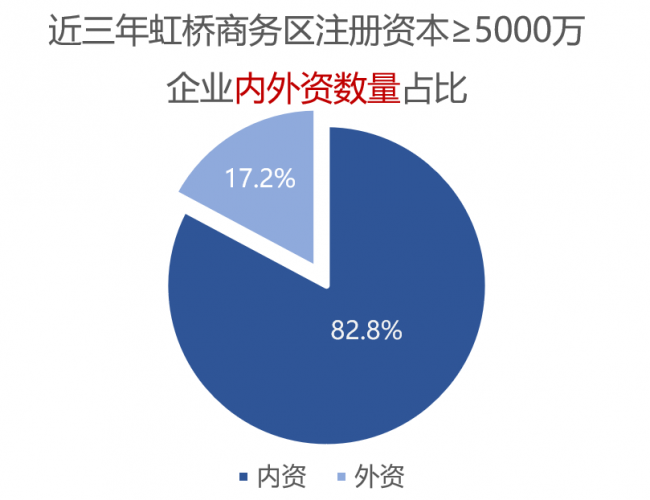

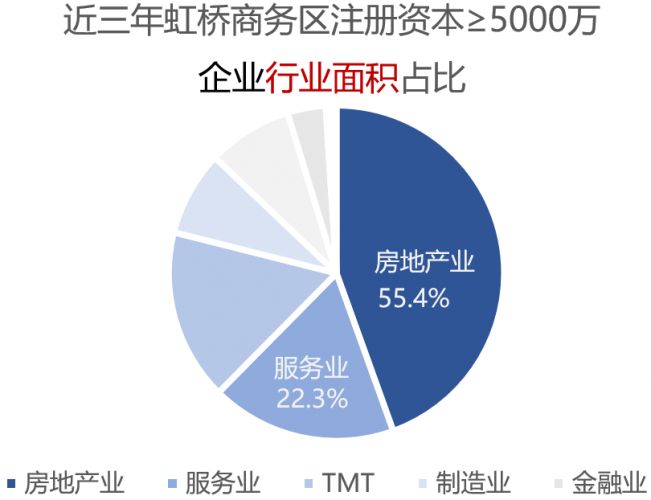

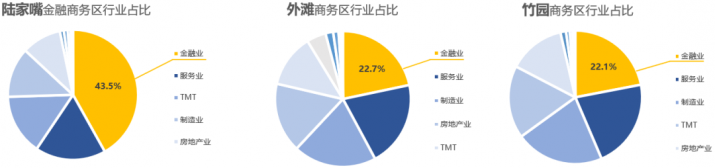

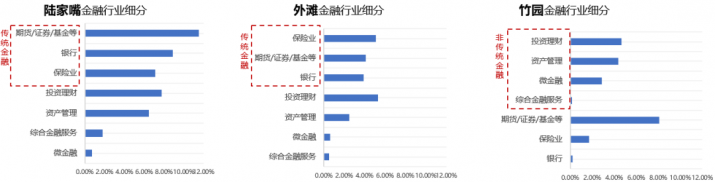

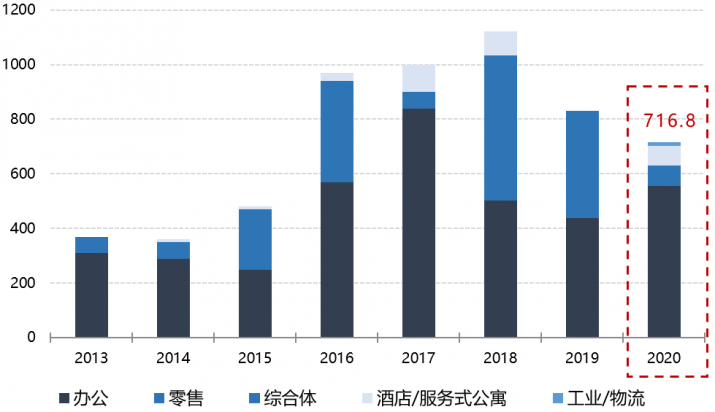

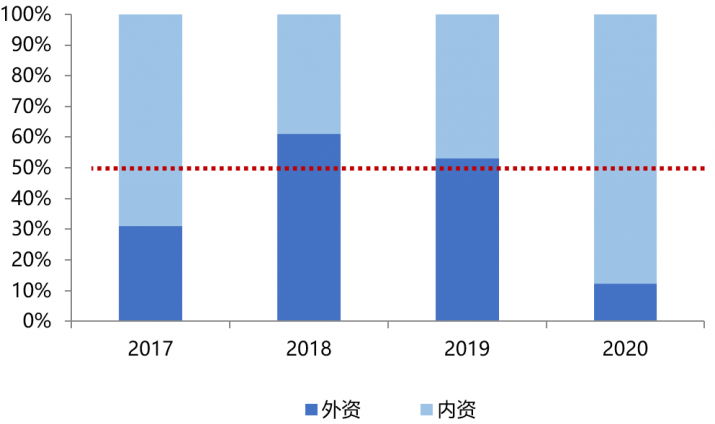

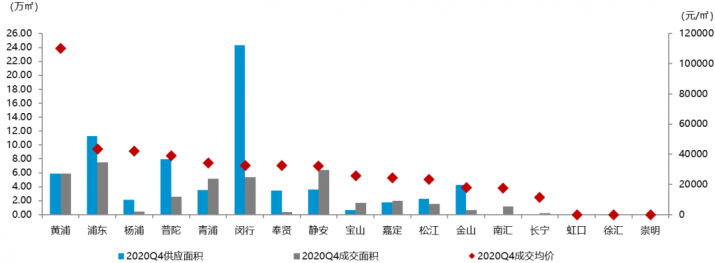

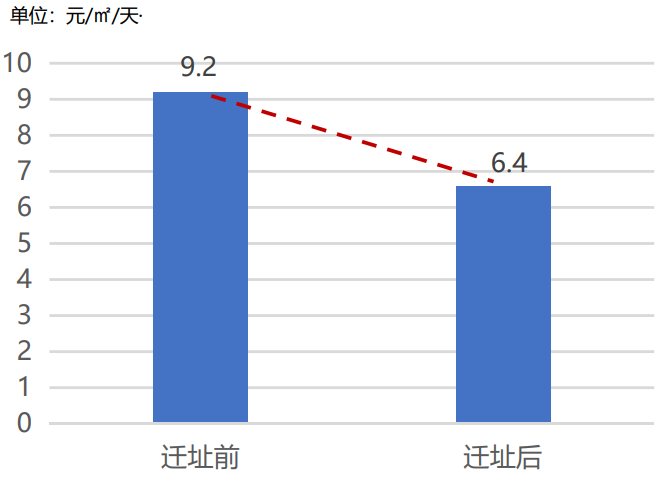

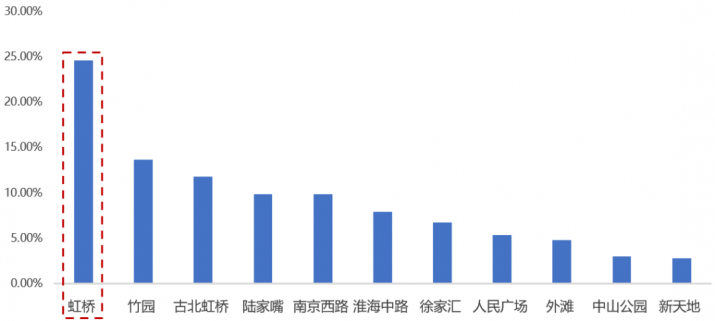

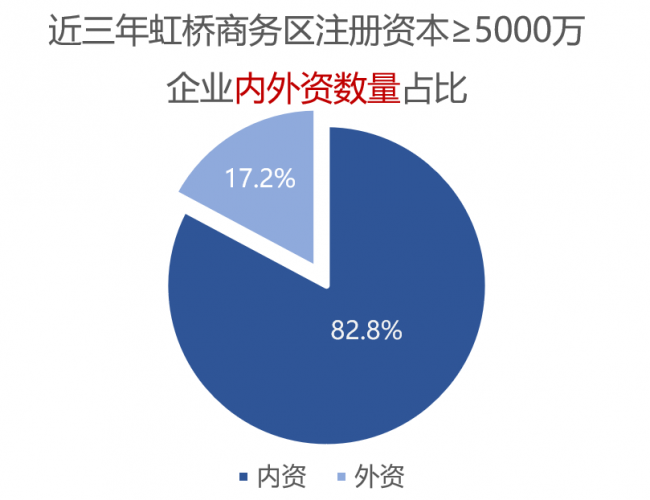

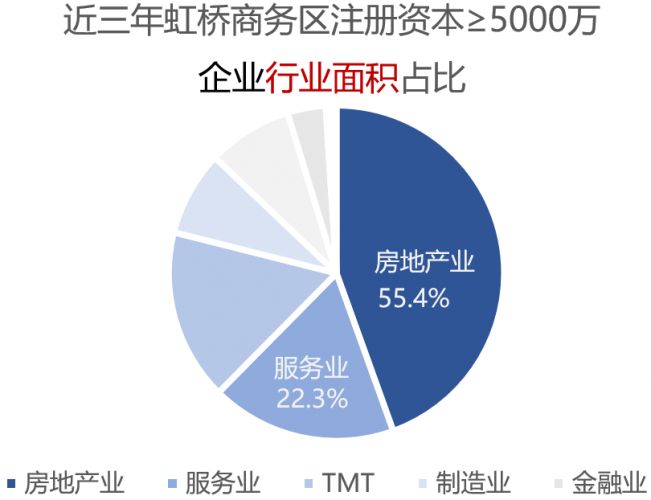

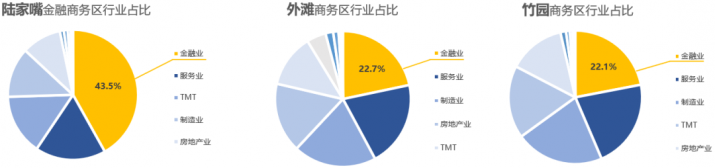

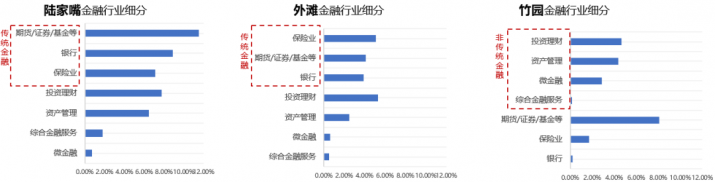

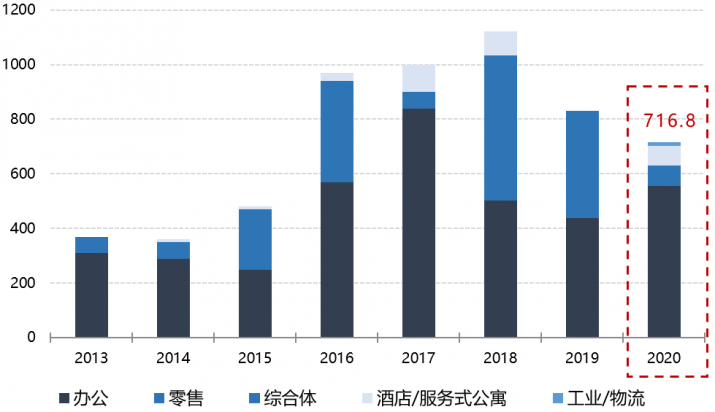

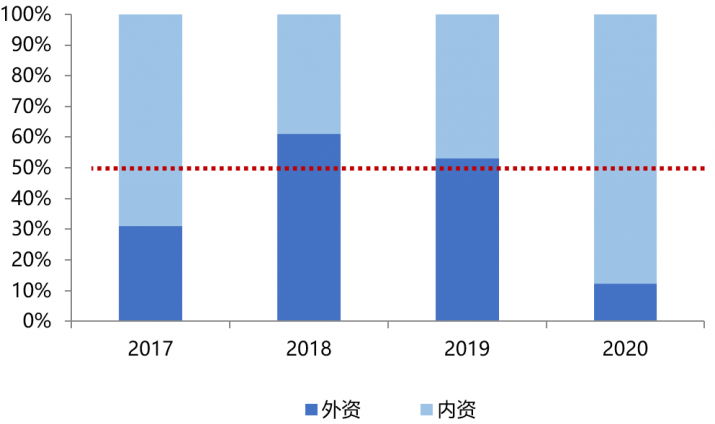

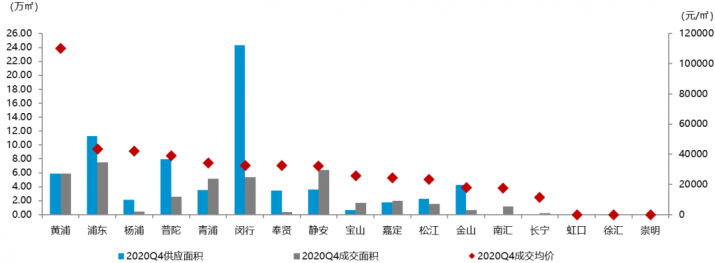

整合性迁址为2020租户动态的一大特征,于前滩商务区表现尤为突出。一方面受疫情和经济大环境影响,各企业将缩减租赁成本作为应对调整,据CAIC重点商务区监测,迁址至前滩商务区前,统计租户的平均租金为 9.2 元/㎡/天,而迁址后的平均降幅约 30% 为 6.4 元/㎡/天;另一方面,在特殊时期进一步思考企业战略,重新布局企业组织架构面对新形势,成为整合性迁址的重要原因。在长三角一体化战略背景下,虹桥商务区作为国际综合交通枢纽、国际化中央商务区和国际贸易中心的平台,承担着全球企业总部集聚地的重要功能,该商务区已经吸引了万科、龙湖、瑞安等多家大型房地产企业参与开发建设,入驻了上百家优质企业总部及上市公司。此外依托国家会展中心,大力发展高端会议展览业、会展配套专业服务业及会展关联产业,吸引策展、设计、广告、物流、租赁、翻译等服务业,承接“大交通”“大会展”“大商务”三大核心功能,打造全球城市的国际服务中心。近三年注册资本5000万以上的企业约25%集中于虹桥商务区。从企业性质看,内资企业数量占比超八成为绝对主力;从行业划分看,逾 55% 集中在房地产业, 20% 为服务业(专业服务业)。据CAIC对上海重点商务区的租户结构监测,陆家嘴、外滩、竹园商务区均为金融业占比第一(以租赁面积计算),陆家嘴和外滩的金融结构主力均为传统金融,竹园为非传统金融。若下探到金融细分领域又会发现三者金融业结构的差别:陆家嘴以期货/证券/基金等和银行为头部,外滩则以投资理财和保险业占比前列;竹园因受陆家嘴的辐射影响,传统金融中的银行占比较低,但非传统金融中的投资理财,资产管理与微金融占比较高,形成区域范围内的互补和差异化竞争。据 CAIC 资产数据库监测显示,2020年上海大宗交易成交总额 716.8 亿元,较去年同比下降 13.7%,为近5年的低点,主要受市场形势的不确定性所影响。其中,办公/研发办公业态仍为2020年大宗交易物业类型的主力需求,其总成交额占比超 77%。自用型买家持续发力,成交占比约全年总成交额的四成。从内外资来看,外资买家占比从2018年的 61% 降至2020年的 12%,降幅显著。2020内资买家占主导地位,内资中近5成占比为自用,而自用的企业类型里国企占比超8成。其中,金融行业的国有企业表现亮眼,中国人保、海通证券、上海银行、国海证券、建信人寿纷纷收购黄浦绿地外滩中心的独栋项目用作总部大楼。此外,在疫情期间政府加大了对科技园、医药园等园区的政策支持力度,园区等研发办公类物业交易升温,其中以远洋资本收购漕河泾技术开发区越虹广场、摩根士丹利收购张江美恩生物科技园较为典型。随疫情得控,四季度上海办公销售市场活跃,较去年同期上涨 35%。全市成交 40.9 万㎡,较上季度环比上涨 45%。其中闵行区供应旺盛,成为供应最多的区域,供应面积达 24.31 万㎡,成交面积为 5.4 万㎡,成交均价为 32676 元/㎡,其供应量集中在七宝、华漕板块,交易项目则主要集中在江川紫竹板块。浦东区、黄浦区、静安区需求端则较为旺盛,黄浦区成交量集中在豫园板块。本季度全市成交价格 44589 元/㎡,其中核心区成交均价 106493 元/㎡;非核心区成交均价 33595 元/㎡。其中绿地外滩中心、中粮前滩海景壹号、尚雅商务楼等成交表现较突出。20Q4供应 24 幅涉办用地,共计 136.3 万㎡,环比下降 1.1%;成交 22 幅涉办用地,共计 131.2 万㎡,环比上升 40.2%;成交均价为 15026 元/㎡,环比上升 66.9%。市场监测:非房企拿地约占本季度涉办总成交量的 63%;其中,美的集团(上海)有限公司以底价18.36亿元成交竞得青浦徐泾商办地块;大众点评旗下全资子公司汉海信息技术有限公司以底价65.41亿元拿下杨浦东外滩商办地块。回顾2020,上海办公市场经历了疫情的黑天鹅和经济大环境的变化,艰难前行后迎来了年末的企稳复苏;写字楼历来是中国经济的晴雨表,一场遭遇战让市场看到了政策扶持的关键作用,看到了企业发展的十足韧性,看到了市场在危机面前自我调整所伴随的机遇。展望2021,上海办公市场的预计供应叠加延迟入市的项目仍维持高位,新形势下的企业模式创新,楼宇经济发展,招商策略更迭和细分市场研判等仍是亟需应对的重要课题。文章来源网络,转载只为做信息分享,不代表本网站观点,如果不同意转载请联系删除

上一篇:上海写字楼市场活跃度恢复,但救不了租金下跌

下一篇:转折点:上海写字楼租金全线下跌!金融危机以来首次